L’émergence rapide des modèles alternatifs de financement, tels que le crowdfunding et les placements privés, redéfinit le rôle traditionnel des banques dans le soutien aux PME en Afrique francophone. Cette analyse examine comment les tendances économiques, les politiques gouvernementales, et les innovations technologiques influencent la dynamique financière régionale, tout en mettant en lumière les défis et opportunités créés par cette transition. L’objectif est de fournir une vue d’ensemble des facteurs clés qui façonnent l’évolution du financement des PME et de leur impact sur le secteur bancaire et l’économie locale.

Évolution des Principales Données Économiques

Au cours des dix dernières années, l’Afrique francophone a connu une croissance économique inégale, marquée par des fluctuations significatives du PIB. La croissance annuelle du PIB dans la région a varié, atteignant des sommets de 6,5% en 2011, avant de chuter à des niveaux aussi bas que 1,2% en 2020, en raison de la pandémie de COVID-19 et des chocs externes. Ces variations ont eu des répercussions directes sur les petites et moyennes entreprises (PME), qui représentent environ 90% des entreprises en Afrique francophone et emploient près de 70% de la main-d’œuvre dans certains pays.

Les fluctuations du PIB ont considérablement affecté la capacité des PME à accéder au financement traditionnel. En 2023, seulement 30% des PME en Afrique francophone avaient accès à des prêts bancaires, contre 50% dans d’autres régions en développement. Cette situation a conduit à une augmentation de la dépendance à des sources de financement alternatives, telles que le financement participatif et les microcrédits, qui ont vu leur utilisation croître de 25% entre 2020 et 2023.

L’inflation a également été un facteur déterminant dans la dynamique économique de la région. En 2023, des pays comme le Mali et le Burkina Faso ont enregistré des taux d’inflation dépassant 10%, ce qui a considérablement affecté le pouvoir d’achat des consommateurs. En conséquence, les coûts des entreprises ont augmenté, entraînant une volatilité accrue des coûts d’exploitation. Le taux d’inflation moyen en Afrique francophone en 2023 a atteint 17,8% selon la Banque africaine de développement (BAD). Le niveau général des prix à la consommation dans l’UEMOA a augmenté en moyenne de 3,7% en 2023 après une hausse de 7,4% en 2022.

Le taux de chômage dans la région est resté une préoccupation majeure, avec des niveaux atteignant jusqu’à 12% dans certains pays. Ce chômage élevé a des conséquences directes sur la demande des consommateurs, réduisant ainsi les ventes des PME. Les difficultés de recrutement se sont également accentuées, car de nombreux jeunes diplômés choisissent de quitter le pays à la recherche de meilleures opportunités à l’étranger. Dans la région, 65% des PME ont signalé des difficultés à trouver des travailleurs qualifiés en 2023.

En réponse à ces défis, les banques ont resserré les conditions de crédit, ce qui a poussé les PME à explorer des alternatives de financement. Le financement participatif, par exemple, a connu une croissance de 40% entre 2021 et 2023, dans la région. Les PME se tournent également vers des solutions numériques pour améliorer leur gestion financière et réduire leurs coûts d’exploitation. En parallèle, des initiatives gouvernementales visant à soutenir l’accès au financement pour les PME ont été mises en place, mais leur impact reste limité en raison de la bureaucratie et de la corruption.

L’Afrique francophone traverse une période de défis économiques complexes, où la croissance inégale, l’inflation élevée et le chômage persistant affectent directement les PME. Ces entreprises, essentielles à l’économie de la région, doivent naviguer dans un environnement difficile, en cherchant des solutions innovantes pour surmonter les obstacles à leur croissance. Sans des réformes structurelles et un soutien accru, la résilience des PME pourrait être mise à l’épreuve dans les années à venir.

Corrélations Entre les Politiques Gouvernementales et les Performances Économiques des Entreprises

Les réformes gouvernementales, notamment la facilitation de l’accès au crédit et la promotion des financements alternatifs, ont eu un impact direct sur les performances économiques des PME. Les initiatives visant à assouplir les conditions d’accès aux crédits bancaires ont aidé certaines entreprises, mais la lente adoption des financements alternatifs a limité l’impact positif global. Les politiques favorisant les modèles alternatifs comme le crowdfunding ont permis aux PME d’accéder à des sources de financement diversifiées. Cependant, le manque de régulation claire autour de ces nouvelles formes de financement a parfois entraîné des risques accrus, affectant la stabilité financière des entreprises qui y ont eu recours. Les performances économiques des PME se sont améliorées dans les pays ayant adopté des politiques favorables aux nouvelles sources de financement, mais les résultats ont été mitigés. Dans les zones où les politiques étaient moins favorables ou mal appliquées, les entreprises ont continué à rencontrer des difficultés d’accès au financement, limitant ainsi leur croissance.

Indicateurs de Développement Humain Affectés par Ce Phénomène et Leur Évolution

L’émergence des modèles alternatifs de financement a conduit à une amélioration de l’accès à l’éducation et à la formation pour les entrepreneurs. Les plateformes de crowdfunding et les investissements privés permettent de financer des programmes de formation spécialisés, contribuant ainsi au développement des compétences nécessaires pour gérer des PME. La qualité de vie, en termes de revenus et d’emploi, est directement influencée par la réussite des PME. Les entreprises qui accèdent avec succès à des financements alternatifs peuvent créer des emplois et stimuler l’économie locale, améliorant ainsi les conditions de vie des communautés. Les investissements dans les PME peuvent également avoir des répercussions sur le secteur de la santé, en soutenant des entreprises de soins de santé ou des initiatives locales. Les modèles alternatifs de financement peuvent contribuer à une meilleure accessibilité aux services de santé, bien que cet impact soit souvent indirect.

Influence de l’Innovation Technologique sur les Résultats Économiques et Sociaux

L’innovation technologique, notamment le développement des fintechs, a transformé le paysage du financement des PME. Les plateformes de financement participatif et les solutions de paiement en ligne facilitent l’accès aux capitaux et réduisent les barrières traditionnelles du crédit bancaire. Les technologies financières ont également un impact social en permettant aux PME de mieux gérer leurs finances et de répondre plus rapidement aux besoins du marché. Cependant, la transition vers ces nouvelles technologies peut être un défi pour les entreprises non familiarisées avec ces outils. Les résultats économiques des PME ont été positivement influencés par ces innovations, avec une amélioration de l’accès aux financements et une gestion plus efficace des ressources. Cependant, l’absence d’infrastructure technologique adéquate dans certaines régions peut limiter ces avantages.

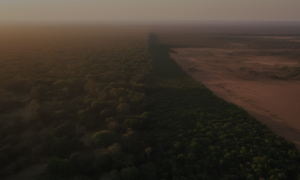

Disparités Régionales Environnementales

Les disparités régionales sont marquées en Afrique francophone, avec certaines zones urbaines ayant un accès meilleur aux financements alternatifs que les zones rurales. Les infrastructures limitées et le manque de connectivité dans les régions éloignées peuvent créer des écarts importants dans l’accès aux nouvelles formes de financement. Certains secteurs, comme la technologie et l’agro-industrie, bénéficient davantage des financements alternatifs en raison de leur attractivité pour les investisseurs. En revanche, des secteurs plus traditionnels peuvent avoir plus de difficulté à attirer des fonds alternatifs. Les disparités régionales et sectorielles peuvent exacerber les inégalités économiques et limiter le potentiel de croissance dans les régions moins développées. Cela souligne la nécessité de politiques ciblées pour équilibrer l’accès aux financements.

Entreprises Se Démarquant en Termes de Performance Financière et de Gestion Durable

Certaines entreprises se distinguent par leur capacité à intégrer des pratiques de gestion durable tout en exploitant les financements alternatifs. Ces entreprises réussissent souvent à attirer des investisseurs en raison de leur engagement envers la durabilité et la responsabilité sociale. Les entreprises qui adoptent des pratiques de gestion financière rigoureuses et exploitent efficacement les modèles de financement alternatif tendent à avoir de meilleures performances financières. Elles montrent souvent des taux de croissance plus élevés et une meilleure résilience face aux fluctuations économiques.

Évolution des Tendances de Consommation

Les tendances de consommation ont évolué avec une préférence croissante pour les produits et services offerts par des entreprises financées de manière alternative. Les consommateurs recherchent de plus en plus des produits innovants et éthiques, souvent soutenus par des financements participatifs. Les facteurs économiques, tels que le pouvoir d’achat et les préférences pour des produits durables, influencent les tendances de consommation. La prise de conscience croissante des enjeux environnementaux et sociaux pousse les consommateurs à soutenir les entreprises qui alignent leurs pratiques sur ces valeurs. L’évolution des tendances de consommation favorise l’innovation et la diversification des offres dans le secteur des PME. Les entreprises doivent s’adapter aux nouvelles attentes des consommateurs pour rester compétitives, ce qui peut influencer les modèles économiques traditionnels.

Impacts des Régulations Internationales ou Accords Commerciaux

Les régulations internationales ont un impact important sur le secteur des PME, notamment en matière de normes de financement et de transparence. Les accords commerciaux internationaux influencent les conditions d’accès aux financements et les pratiques des investisseurs. Comparativement à d’autres régions, l’Afrique francophone peut faire face à des défis spécifiques liés à la mise en œuvre et à l’harmonisation des régulations internationales. Les différences de régulation peuvent créer des inégalités dans l’accès aux financements et affecter la compétitivité des entreprises locales. Les acteurs du secteur doivent naviguer dans un environnement complexe de régulations et d’accords commerciaux pour optimiser leurs stratégies de financement. La conformité aux normes internationales est cruciale pour attirer des investissements étrangers et soutenir la croissance des PME.

Inégalités Socio-Économiques Exacerbées par les Dynamiques

Les dynamiques de financement alternatif peuvent exacerber les inégalités socio-économiques en fonction de la région et du secteur. Les entreprises situées dans des zones moins développées peuvent avoir plus de difficultés à accéder à ces nouveaux modèles de financement, creusant ainsi l’écart entre elles et les entreprises situées dans des zones plus développées. Les populations des régions les moins desservies par les nouveaux modèles de financement peuvent éprouver des difficultés accrues en termes d’emploi et d’accès aux biens et services. Les inégalités en matière de financement peuvent limiter les opportunités économiques pour ces populations. Pour atténuer ces inégalités, il est nécessaire que les politiques de financement alternatifs incluent des mesures spécifiques pour les régions moins développées. Cela pourrait inclure des subventions ciblées ou des programmes de soutien pour faciliter l’accès des PME locales à ces nouveaux modes de financement.

Investissements Publics et Privés Réalisés et Leur Retombées Économiques et Sociales

Les gouvernements ont souvent investi dans le développement d’infrastructures pour soutenir les PME, telles que les centres de formation et les plateformes de financement. Ces investissements visent à faciliter l’accès aux financements alternatifs et à renforcer les capacités locales. Le secteur privé, notamment par le biais de fonds d’investissement et de capital-risque, a également joué un rôle crucial. Les investissements dans les startups et les entreprises innovantes offrent de nouvelles opportunités de financement pour les PME, favorisant leur croissance et leur expansion. Ces investissements ont contribué à la création d’emplois et à la stimulation de l’innovation. Cependant, les retombées varient selon la région et le secteur. Les investissements ciblés ont eu des impacts plus positifs dans les zones urbaines développées par rapport aux zones rurales.

Responsabilité Sociale et Empreinte Environnementale des Entreprises

Les entreprises qui exploitent les financements alternatifs tendent à adopter des pratiques de responsabilité sociale accrues. Elles s’engagent souvent dans des initiatives communautaires et soutiennent des projets de développement local, ce qui améliore leur image et renforce leur acceptabilité sociale. La gestion durable est devenue une priorité pour de nombreuses entreprises, avec des efforts accrus pour réduire l’empreinte environnementale. Les entreprises utilisent des pratiques de production plus écologiques et investissent dans des technologies moins polluantes. Les tendances montrent un intérêt croissant pour les entreprises qui allient performance économique et durabilité environnementale. Cela crée une pression accrue sur les entreprises pour qu’elles adoptent des pratiques responsables afin de répondre aux attentes des investisseurs et des consommateurs.

Barrières à l’Entrée pour les Nouvelles Entreprises

Les nouvelles entreprises et les innovations peuvent rencontrer des obstacles réglementaires, tels que des exigences de conformité complexes ou des restrictions de marché. Ces barrières peuvent freiner l’entrée de nouvelles entreprises et limiter la concurrence dans le secteur. L’accès au financement reste une barrière significative pour les nouvelles entreprises. Les conditions d’accès aux financements alternatifs peuvent varier, créant des défis pour les startups qui cherchent à se développer ou à innover. Ces barrières peuvent limiter la concurrence en favorisant les entreprises établies qui ont déjà surmonté ces défis. Pour promouvoir une concurrence saine, il est crucial de simplifier les régulations et de soutenir les nouvelles entreprises par des politiques favorables.

Influence des Crises Économiques, Sanitaires et Environnementales

Les crises économiques, telles que les récessions ou les fluctuations des prix des matières premières, ont un impact direct sur les PME. Ces crises peuvent réduire la demande des consommateurs et augmenter les coûts des entreprises, poussant davantage les PME à rechercher des financements alternatifs. Les pandémies, comme celle du COVID-19, ont perturbé les chaînes d’approvisionnement et les marchés financiers. Les PME ont été particulièrement touchées, et les modèles alternatifs de financement ont joué un rôle crucial dans leur survie en offrant des solutions de liquidité rapide. Les crises environnementales, telles que les catastrophes naturelles, affectent les entreprises en perturbant les opérations et en augmentant les coûts de reconstruction. Les modèles alternatifs peuvent offrir des solutions de financement pour aider les entreprises à se remettre de telles crises.

Tendances Démographiques Influençant la Main-d’Œuvre et la Demande

Les tendances démographiques, telles que l’urbanisation croissante et l’évolution des structures familiales, influencent la main-d’œuvre disponible et les demandes de marché. L’augmentation de la population urbaine crée de nouvelles opportunités pour les PME dans les secteurs de la consommation et des services. Les changements dans la demande de compétences affectent la disponibilité de la main-d’œuvre qualifiée pour les PME. Les entreprises doivent adapter leurs stratégies de recrutement pour attirer des talents capables de répondre aux besoins croissants de l’économie moderne. Les tendances démographiques façonneront l’avenir économique des PME en créant de nouvelles opportunités et en posant des défis. Les entreprises doivent se préparer à ces changements pour tirer parti des opportunités et surmonter les obstacles liés à la main-d’œuvre et à la demande.

Impacts à Long Terme des Subventions Gouvernementales ou Incitations Fiscales sur la Compétitivité et la Croissance

Les subventions gouvernementales ont soutenu les PME en réduisant les coûts d’exploitation et en stimulant l’innovation. Cependant, les impacts à long terme varient en fonction de la manière dont ces subventions sont administrées et ciblées. Les incitations fiscales, telles que les réductions d’impôts ou les crédits d’impôt, ont encouragé les investissements dans les PME. Ces incitations peuvent améliorer la compétitivité en réduisant les coûts d’entrée pour les nouvelles entreprises et en soutenant la croissance des entreprises existantes. À long terme, les subventions et incitations peuvent favoriser la croissance des PME, mais elles doivent être bien conçues pour éviter les effets négatifs, tels que la dépendance excessive à l’aide gouvernementale. Une approche équilibrée est nécessaire pour maximiser les bénéfices tout en encourageant l’auto-suffisance.

Indicateurs de Performance Économique Utilisés pour Évaluer l’Efficacité des Stratégies

Les principaux indicateurs de performance financière, tels que la rentabilité, le retour sur investissement (ROI), et la marge bénéficiaire, sont utilisés pour évaluer l’efficacité des stratégies de financement et de gestion des PME. Ces indicateurs fournissent une vue d’ensemble de la santé économique des entreprises. Les indicateurs de croissance, tels que l’expansion du chiffre d’affaires et l’augmentation des parts de marché, mesurent l’efficacité des stratégies mises en place par les PME. Ils permettent d’évaluer la capacité des entreprises à se développer et à saisir les opportunités offertes par les financements alternatifs. L’analyse des données financières et opérationnelles permet de tirer des conclusions sur les pratiques les plus efficaces et de guider les futures stratégies. Les entreprises doivent surveiller régulièrement ces indicateurs pour ajuster leurs stratégies en fonction des résultats obtenus.

Influence des Changements dans les Habitudes de Consommation

Les changements dans les habitudes de consommation, tels que l’augmentation de la demande pour des produits durables ou locaux, influencent les modèles économiques des PME. Les entreprises doivent s’adapter à ces nouvelles préférences pour rester compétitives et répondre aux attentes des consommateurs. Les préférences des consommateurs affectent les stratégies de produit, de prix, et de distribution des PME. Les entreprises qui réussissent à aligner leurs offres sur les tendances actuelles peuvent obtenir un avantage concurrentiel important. Pour faire face à ces changements, les PME doivent adopter des pratiques flexibles et réactives. L’innovation dans les produits et services, ainsi que l’adaptation des modèles économiques, sont cruciales pour répondre aux évolutions des préférences des consommateurs.

Obstacles Réglementaires Freinant l’Innovation pour la Croissance et Réformes

Les obstacles réglementaires, tels que des processus d’approbation complexes ou des exigences de conformité strictes, peuvent freiner l’innovation dans le secteur des PME. Ces obstacles rendent difficile l’entrée de nouvelles entreprises et limitent les opportunités de croissance. Pour surmonter ces obstacles, des réformes réglementaires peuvent être nécessaires. Simplifier les processus d’approbation, réduire les barrières à l’entrée, et offrir un soutien accru aux innovateurs peuvent aider à stimuler la croissance et favoriser l’innovation. Des réformes efficaces peuvent améliorer l’environnement des affaires en réduisant les coûts et les délais associés à la conformité réglementaire. Elles peuvent également encourager l’entrée de nouvelles entreprises et renforcer la concurrence dans le secteur.

Influence de l’Évolution des Prix des Matières Premières sur la Chaîne de Valeur

Les fluctuations des prix des matières premières affectent directement les coûts de production et les marges bénéficiaires des PME. Les hausses de prix peuvent augmenter les coûts opérationnels et réduire la rentabilité, tandis que les baisses peuvent améliorer les marges. Les changements dans les prix des matières premières influencent toute la chaîne de valeur, de l’approvisionnement à la production, en passant par la distribution. Les PME doivent gérer ces fluctuations pour maintenir leur compétitivité et garantir la stabilité de leur chaîne d’approvisionnement. Les variations des prix des matières premières peuvent avoir des impacts économiques significatifs sur les PME, influençant leur capacité à fixer les prix, à gérer les coûts, et à investir dans la croissance. Une gestion efficace des risques liés aux matières premières est essentielle pour assurer la stabilité économique.

Risques Économiques Liés à la Dépendance à Certains Marchés ou Partenaires Commerciaux

La dépendance excessive à un marché spécifique peut exposer les PME à des risques économiques importants. Les fluctuations économiques ou politiques dans ces marchés peuvent affecter la stabilité financière des entreprises et limiter leurs opportunités de croissance. Pour réduire ces risques, les PME doivent diversifier leurs sources de revenus et leurs partenaires commerciaux. La diversification permet de minimiser les impacts négatifs associés à la dépendance vis-à-vis d’un seul marché ou partenaire.

Les PME doivent élaborer des stratégies de gestion des risques pour naviguer les incertitudes économiques et politiques. Cela inclut l’élargissement des marchés cibles, la diversification des partenaires commerciaux, et la mise en place de mécanismes de gestion des risques.

L’émergence des modèles alternatifs de financement représente un tournant significatif pour les PME en Afrique Francophone, défiant le rôle traditionnel des banques. Les analyses des facteurs économiques et sociaux soulignent à quel point ces nouveaux modèles influencent divers aspects du paysage économique, allant des inégalités socio-économiques aux tendances d’investissement. En explorant les dynamiques complexes entre innovation, régulation et consommation, il devient clair que pour naviguer efficacement dans ce nouvel environnement, les PME doivent adopter des stratégies flexibles et informées. Les décideurs politiques et les acteurs économiques doivent également être vigilants pour créer un cadre favorable qui soutient la croissance et l’équité dans ce contexte dynamique.